把脉市场大势,解码投资方向。【财通研究·策略】特邀财通证券研究所首席策略分析师李美岑,为您解读宏观经济走势、全球市场比较、理财配置分析、产业投资机会等,全方位展示策略视角下的投资机会。

核心观点

回顾:9月初《成长领跑》、《海外中国资产走强有望带动A股回暖》提前提示做多+成长机会;9月底以来《红旗迎风展》系列指出把握牛市行情机会。年度策略《大象起舞》重磅推出:①国内:财政强+金融稳+科技兴;②海外:川普上+联储降+周期动;③市场:盈利底+估值升+ETF舞;④配置:金融起+科技兴+出海精。

行情节奏看,市场正从“情绪市”转向“复苏市”,意味着行情:1)时间可以延展1-2个季度,空间可以从10%向30%乐观水平展望。2)结构可能阶段从风险偏好反弹、无风险利率加速下行驱动的中小成长,转向分子端盈利驱动的大金融、顺经济周期板块。

资金端看,拥挤式入场已结束,“情绪市”已经降温:当前由政策预期和风险偏好修复带动的两融+外资+ETF等资金,流入均有所降温。

景气端看,之前预期领先现实起跑,预期结构看制造>消费>地产,目前景气已在逐步验证修复,且长期向上趋势明显,有望持续支撑股市分子端:

1)景气预期:多资产价格看,国内需求预期有所修复(股市+制造+农产品),债汇和地产链预期仍在低位。

2)国内景气:10-11月制造业PMI、10月社零等经济数据均在验证景气端修复,政策端化债等刺激政策已出台,未来政治局会议+中央经济工作会议仍可能有预期政策出台,政策出台+落地将不断推升景气和景气预期向上。

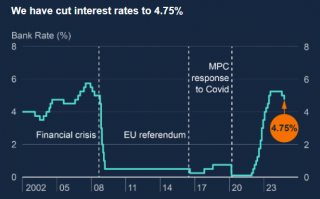

3)海外景气:当前联储降息还未传导到经济,考虑降息趋势明确,后续全球景气仍预期趋势复苏,具体节奏可能需要观察验证。

拥挤度看,过度偏向小盘的极化结构正在调整,风格或阶段转向大盘:之前小盘/亏损股的拥挤度都达高位,行情较为极化;历史拥挤度极化行情,市场往往迎来结构调整,行情可能继续向上,但风格往往大小切换。同时日历效应看,往往交易政策预期的12-1月,大盘风格往往领先。

配置建议:金融起+科技兴。长期视角,延续年度策略《大象起舞》观点,我们持续看好金融+科技。1)成长3条主线:海外科技映射(AI算力、应用和卫星互联网)、国内自主可控(华为链和半导体)和政策牵引驱动(低空经济、数据要素、信创等);2)大金融:宏观预期改善、资本市场改革、地产政策改善与数据回暖,关注银行、地产和非银。中期风格和景气视角,金融-大盘/红利+科技-数字经济相对更加看好:拥挤度视角,小盘之前过度拥挤,或阶段转向大盘(年底还交易政策可能更受益),红利也在触底回升;景气视角,经济从底部修复向上,应关注高增长/高质量/预期显著改善板块,景气行业组合提示关注周期/大金融/数字经济等方向。

宏观经济:海外流动性宽松,美国景气反弹受阻;国内利率继续下行,信用和通胀逐渐企稳,景气震荡修复。

1)海外方面,11月海外流动性宽松,美国景气反弹受阻,欧洲景气向上。

2)国内方面,利率走廊正在下台阶,11月利率下行,人民币略贬值,信用周期还在底部企稳中,景气正在震荡修复,通胀逐步企稳。

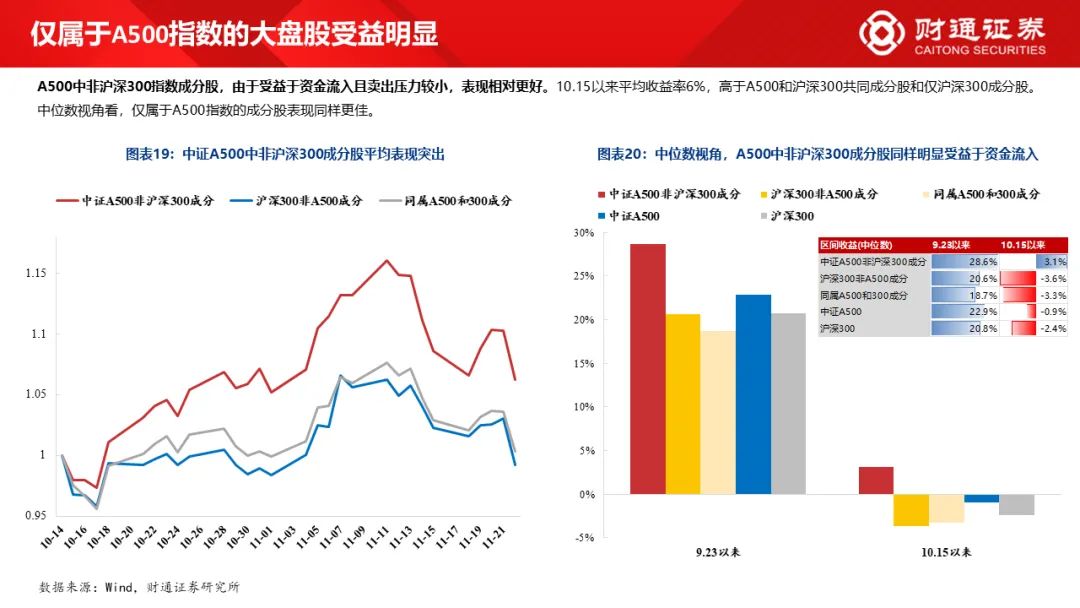

微观跟踪:行业轮动加快,估值仍有空间,中证A500ETF受追捧。

1)企业盈利方面,有望企稳,金属造纸电力等原材料利润增长高。

2)指数估值方面,股息率差、隐含ERP、国际比较、货币效应,再上台阶。

3)交易特征方面,波动率、两融、换手率、成交额迅速提升,行业轮动加快;杠杆资金持续回补,中证A500ETF受追捧,资金大幅南下,私募仓位稳定。

4)中观景气方面,上游原材料方面,水泥、维生素及小金属维持高景气;中游制造业方面,TMT出现高位回落迹象,船舶、锂电、风电等机械细分景气上行;下游消费品方面,家电、汽车及医药维持高景气;金融&公用方面,除股票市场、快递高景气外,地产出现好转迹象。

投资组合:年底关注以顺周期大金融为代表的大盘蓝筹股。

1)景气风格方面,景气上行,买高ROE和高G;景气下行,买低PB和高DP,未来可能逐步转向高ROE、高预期业绩。

2)市值风格方面,内部宽松利好小盘,外部宽松利好大盘,11月联储二次降息落地,大小盘齐升,小盘拥挤度高位,后续大盘机会更多。

3)行业组合方面,12月关注大金融中的证券;高端制造中的半导体设备、分立器件等;数字经济中的信息安全、智慧城市等。

4)哑铃和成长红利组合方面,11月哑铃转向红利,哑铃中红利超额高;TMT拥挤度处于高位,成长三主线关注海外科技创新映射、国内市场主导和政府国资驱动。

风险提示:1)美国经济衰退风险;2)海外金融风险超预期;3)历史经验失效等。

正文

注:文中报告节选自财通证券研究所已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

●证券研究报告:《大象起舞, 拾阶而上--2024年12月A股策略》

●对外发布时间:2024年12月01日

● 报告发布机构:财通证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格)

● 本报告分析师 :

李美岑 SAC执业证书编号:S0160521120002

王亦奕 SAC执业证书编号:S0160522030002

张日升 SAC执业证书编号:S0160522030001

王 源 SAC执业证书编号:S0160522030003

徐陈翼 SAC执业证书编号:S0160523030003

任 缘 SAC执业证书编号:S0160523080001

熊宇翔 SAC执业证书编号:S0160524070003

张洲驰 SAC执业证书编号:S0160524070004

重要提示

以上推送的内容涉及投资研究观点,为避免不当使用所载内容可能带来的风险,若您并非财通证券客户中符合《证券期货投资者适当性管理办法》规定的专业投资者,请勿使用相关信息。本文所载的投资研究观点摘自财通证券研究所已经发布的研究报告或对已经发布报告的后续解读。若因报告的摘编而产生的歧义,应以报告发布当日的完整内容为准。请注意,本微信公众号不承担更新推送投资研究信息或另行通知义务,后续更新信息请以财通证券正式发布的研究报告为准。

分析师承诺

作者具有中国证券业协会授予的证券投资咨询执业资格,并注册为证券分析师,具备专业胜任能力,保证报告所采用的数据均来自合规渠道,分析逻辑基于作者的职业理解。本报告清晰地反映了作者的研究观点,力求独立、客观和公正,结论不受任何第三方的授意或影响,作者也不会因本报告中的具体推荐意见或观点而直接或间接收到任何形式的补偿。

公司评级

以报告发布日后6个月内,证券相对于市场基准指数的涨跌幅为标准:

买入:相对同期相关证券市场代表性指数涨幅大于 10%;

增持:相对同期相关证券市场代表性指数涨幅在 5%~10%之间;

中性:相对同期相关证券市场代表性指数涨幅在-5%~5%之间;

减持:相对同期相关证券市场代表性指数涨幅小于-5%;

无评级:由于我们无法获取必要的资料,或者公司面临无法预见结果的重大不确定性事件,或者其他原因,致使我们无法给出明确的投资评级。

A股市场代表性指数以沪深300指数为基准;中国香港市场代表性指数以恒生指数为基准;美国市场代表性指数以标普500指数为基准。